使用python实现动量量化策略监控面板

使用python实现动量量化策略监控面板

1. 什么是动量策略?

在金融市场中,动量效应(Momentum Effect)被誉为“金融界的牛顿第一定律”。它的核心逻辑是:强者恒强。

动量策略不关注公司的财务报表,也不关心基本面估值,它只看价格趋势。

它假设过去一段时间表现最好的资产,在未来的一段时间内大概率会继续表现良好;反之,过去表现最差的资产,未来大概率会继续下跌。这是一种**“追涨杀跌”**的策略,但不同于散户的情绪化操作,它是基于严格的数据回测和纪律执行的。

2. 标的选择:构建“微型全天候”组合

为了提高策略的稳健性,我们不建议只在单一股市内部寻找动量。在本次实践中,我们选取了五个低相关性的跨国、跨类别资产作为池子:

- 创业板 ETF (159915):代表 A 股高弹性、科技成长风格。

- 沪深 300 ETF (510300):代表 A 股大盘、价值蓝筹风格。

- 纳指 100 ETF (513100):代表全球科技龙头,与 A 股周期错位。

- 黄金 ETF (518880):经典的避险资产,在股市动荡时常有独立行情。

- 货币 ETF (511880):作为“防御港湾”,当上述风险资产全部熄火时,用来保护本金。

3. 策略逻辑设计

我们设计的量化看板遵循以下双重逻辑:

- 相对动量(优中选优):计算这四个风险资产过去 $N$ 天(如 20 天)的涨幅,找出表现最强的那一个。

- 绝对动量(止损风控):如果表现最强的资产收益率依然为负(或者低于货币基金收益),说明市场整体环境极差,此时策略强制切换至 货币 ETF 进行空仓避险。

4. 技术栈实现

为了保证环境的纯净和运行的性能,我们推荐使用以下配置方案:

- 环境管理:Conda (推荐 Python 3.11 版本)。

- 数据来源:AkShare (免费开源的金融数据接口库)。

- 前端展示:Streamlit (极速构建 Web 数据看板的利器)。

- 交互绘图:Plotly (提供响应式的缩放图表)。

核心代码实现逻辑

创建环境

conda create -n quant_lab python=3.11 -c conda-forge -y

conda activate quant_lab

安装相关依赖

pip install akshare streamlit plotly pandas matplotlib

量化策略监控面板

import streamlit as st

import akshare as ak

import pandas as pd

import datetime

import plotly.express as px

# 页面配置

st.set_page_config(page_title="全球资产动量轮动策略", layout="wide")

# ===========================

# 1. 策略配置与标的池

# ===========================

st.sidebar.header("⚙️ 策略参数设置")

# 标的池定义 (代码需根据实际ETF代码调整,这里选取了流动性较好的代表)

ASSETS = {

"159915": "创业板ETF", # A股成长/科技

"510300": "沪深300ETF", # A股蓝筹/大盘

"513100": "纳指100ETF", # 美股科技 (QDII)

"518880": "黄金ETF", # 避险/大宗商品

"511880": "银华日利" # 货币/现金管理 (避险港湾)

}

# 现金/避险资产的代码

CASH_ASSET_CODE = "511880"

# 参数设置

lookback_period = st.sidebar.number_input(

"动量回顾周期 (天)",

min_value=5,

max_value=250,

value=20,

step=1,

help="计算过去多少天的收益率作为动量指标。常用:20天(月频)、60天(季频)。"

)

top_n = 1 # 动量策略通常只持有第1名

st.title("🚀 全球资产动量轮动策略看板")

st.markdown(f"**策略逻辑**:计算过去 **{lookback_period}个交易日** 的涨幅。持有排名第一的资产。如果排名第一的资产收益率为负,则切换至货币ETF。")

# ===========================

# 2. 数据获取函数 (使用缓存加速)

# ===========================

@st.cache_data(ttl=3600) # 缓存1小时,避免频繁请求

def get_market_data(assets_dict, period_days):

df_list = []

# 获取当前日期和推算的起始日期(多取一些数据以确保计算准确)

end_date = datetime.datetime.now().strftime("%Y%m%d")

start_date = (datetime.datetime.now() - datetime.timedelta(days=period_days*2 + 30)).strftime("%Y%m%d")

progress_bar = st.progress(0)

status_text = st.empty()

total = len(assets_dict)

count = 0

for code, name in assets_dict.items():

count += 1

status_text.text(f"正在获取 {name} ({code}) 数据...")

progress_bar.progress(count / total)

try:

# 使用 AkShare 获取 ETF 历史行情

stock_data = ak.fund_etf_hist_em(symbol=code, period="daily", start_date=start_date, end_date=end_date)

if stock_data.empty:

continue

# 整理数据

stock_data['日期'] = pd.to_datetime(stock_data['日期'])

stock_data = stock_data.sort_values('日期')

# 获取最新价格和N天前价格

if len(stock_data) >= period_days:

latest_price = stock_data.iloc[-1]['收盘']

latest_date = stock_data.iloc[-1]['日期'].strftime("%Y-%m-%d")

# N天前的价格 (用于计算动量)

# 注意:实际交易中要防止由于停牌等导致的天数不对,这里做简化处理

prev_price = stock_data.iloc[-1 - period_days]['收盘']

# 计算收益率 (动量)

momentum = (latest_price - prev_price) / prev_price * 100

df_list.append({

"代码": code,

"名称": name,

"最新日期": latest_date,

"当前价格": latest_price,

f"{period_days}日涨幅(%)": round(momentum, 2),

"历史数据": stock_data # 存入历史数据用于画图

})

except Exception as e:

st.error(f"获取 {name} 数据失败: {e}")

status_text.empty()

progress_bar.empty()

return pd.DataFrame(df_list)

# ===========================

# 3. 核心逻辑与展示

# ===========================

period_days = lookback_period # 别名补丁,防止变量名不统一报错

if st.button("🔄 刷新数据 / 运行策略", type="primary"):

df = get_market_data(ASSETS, lookback_period)

if not df.empty:

# 1. 排名

df = df.sort_values(by=f"{period_days}日涨幅(%)", ascending=False).reset_index(drop=True)

# 2. 策略判定

top_asset = df.iloc[0]

top_name = top_asset['名称']

top_momentum = top_asset[f"{period_days}日涨幅(%)"]

# 货币ETF的信息

cash_row = df[df['代码'] == CASH_ASSET_CODE]

cash_name = "货币ETF"

if not cash_row.empty:

cash_name = cash_row.iloc[0]['名称']

st.divider()

# === 信号展示区 ===

col1, col2 = st.columns([2, 1])

with col1:

st.subheader("📢 本期交易信号")

# 逻辑判断:绝对动量检查

# 如果第一名是货币ETF,或者第一名的涨幅 <= 0,则持有货币

# 注意:如果货币ETF本身排第一,那自然买货币

is_defensive = False

final_target = top_name

if top_momentum <= 0 and top_asset['代码'] != CASH_ASSET_CODE:

is_defensive = True

final_target = cash_name

st.warning(f"⚠️ 警报:排名第一的 {top_name} 收益率为负 ({top_momentum}%),触发绝对动量风控。")

st.success(f"✅ **建议持仓:{final_target} ({CASH_ASSET_CODE})** [避险模式]")

else:

st.success(f"✅ **建议持仓:{final_target} ({top_asset['代码']})** [进攻模式]")

st.info(f"理由:{top_name} 在过去 {lookback_period} 天表现最强,且趋势向上。")

with col2:

st.metric(label=f"当前最强 ({top_name}) 动量", value=f"{top_momentum}%")

# === 排行榜表格 ===

st.subheader("📊 资产动量排行榜")

# 格式化显示,高亮前三名

def highlight_top(s):

is_max = s == s.max()

return ['background-color: #d4edda' if v else '' for v in is_max]

st.dataframe(

df[["代码", "名称", "当前价格", f"{period_days}日涨幅(%)", "最新日期"]],

use_container_width=True,

hide_index=True

)

# === 可视化图表 ===

st.subheader("📈 收益率走势对比 (归一化)")

# 合并所有标的的历史数据进行绘图

plot_df = pd.DataFrame()

for index, row in df.iterrows():

hist_data = row['历史数据']

# 截取最近 N*2 天的数据画图

display_days = lookback_period * 2

subset = hist_data.tail(display_days).copy()

# 归一化:让起点都变成 1

start_price = subset.iloc[0]['收盘']

subset['累计净值'] = subset['收盘'] / start_price

subset['名称'] = row['名称']

plot_df = pd.concat([plot_df, subset])

fig = px.line(

plot_df,

x='日期',

y='累计净值',

color='名称',

title=f'过去 {lookback_period*2} 天各资产走势对比 (起点归一)',

markers=False

)

st.plotly_chart(fig, use_container_width=True)

else:

st.error("未能获取数据,请检查网络或稍后再试。")

else:

st.info("👈 请在左侧调整参数,并点击上方按钮开始分析。")

# 侧边栏说明

st.sidebar.markdown("---")

st.sidebar.markdown("""

### 💡 说明

1. **数据来源**:东方财富 (via AkShare)。

2. **纳指ETF**:因涉及QDII,数据可能比A股资产滞后一天。

3. **货币ETF**:作为风控锚点。当所有风险资产动量均小于0时,应切换至货币ETF。

""")

5. 结果回测

回测代码

import akshare as ak

import pandas as pd

import numpy as np

import matplotlib.pyplot as plt

import datetime

# ===========================

# 1. 回测配置

# ===========================

# 设置中文显示(防止绘图乱码)

plt.rcParams['font.sans-serif'] = ['SimHei']

plt.rcParams['axes.unicode_minus'] = False

ASSETS = {

"159915": "创业板ETF",

"510300": "沪深300ETF",

"513100": "纳指100ETF",

"518880": "黄金ETF",

"511880": "银华日利"

}

START_DATE = "20200101"

END_DATE = datetime.datetime.now().strftime("%Y%m%d")

LOOKBACK = 20 # 动量窗口

REBALANCE_FREQ = 20 # 调仓频率(每20个交易日调一次仓)

def get_data(code, name):

print(f"正在获取 {name} 历史数据...")

df = ak.fund_etf_hist_em(symbol=code, period="daily", start_date=START_DATE, end_date=END_DATE)

df = df[['日期', '收盘']]

df.columns = ['date', name]

df['date'] = pd.to_datetime(df['date'])

return df.set_index('date')

# ===========================

# 2. 数据准备

# ===========================

# 合并所有标的价格数据

all_prices = []

for code, name in ASSETS.items():

all_prices.append(get_data(code, name))

data = pd.concat(all_prices, axis=1).fillna(method='ffill').dropna()

# ===========================

# 3. 模拟回测逻辑

# ===========================

def run_backtest(df, lookback, freq):

# 计算每日收益率

returns = df.pct_change()

# 策略净值,初始为1

strategy_net_value = [1.0]

# 基准净值(等权重持有)

benchmark_net_value = [1.0]

current_asset = None

# 从lookback开始模拟,因为需要先计算动量

for i in range(lookback, len(df)):

# 判定是否到了调仓日

if (i - lookback) % freq == 0:

# 1. 计算过去lookback天的涨幅

momentum = (df.iloc[i-1] - df.iloc[i-lookback]) / df.iloc[i-lookback]

# 2. 选出最强标的

top_asset = momentum.idxmax()

top_value = momentum.max()

# 3. 绝对动量过滤:如果最强标的涨幅<=0,则切换到货币ETF

if top_value <= 0:

current_asset = "银华日利"

else:

current_asset = top_asset

# 计算当日策略收益

daily_return = returns.iloc[i][current_asset]

strategy_net_value.append(strategy_net_value[-1] * (1 + daily_return))

# 计算基准收益(假设等权重持有所有标的)

benchmark_return = returns.iloc[i].mean()

benchmark_net_value.append(benchmark_net_value[-1] * (1 + benchmark_return))

# 封装结果

result_df = pd.DataFrame({

'策略净值': strategy_net_value,

'等权基准': benchmark_net_value

}, index=df.index[lookback-1:])

return result_df

# ===========================

# 4. 执行与展示

# ===========================

results = run_backtest(data, LOOKBACK, REBALANCE_FREQ)

# 计算统计指标

total_ret = (results['策略净值'].iloc[-1] - 1) * 100

annual_ret = ((results['策略净值'].iloc[-1])**(250/len(results)) - 1) * 100

# 计算最大回撤

rolling_max = results['策略净值'].cummax()

drawdown = (results['策略净值'] - rolling_max) / rolling_max

max_dd = drawdown.min() * 100

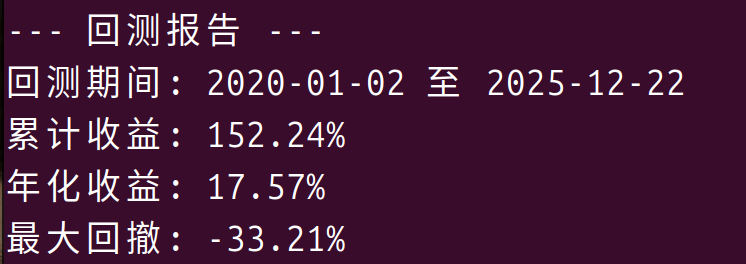

print(f"\n--- 回测报告 ---")

print(f"回测期间: {data.index[0].date()} 至 {data.index[-1].date()}")

print(f"累计收益: {total_ret:.2f}%")

print(f"年化收益: {annual_ret:.2f}%")

print(f"最大回撤: {max_dd:.2f}%")

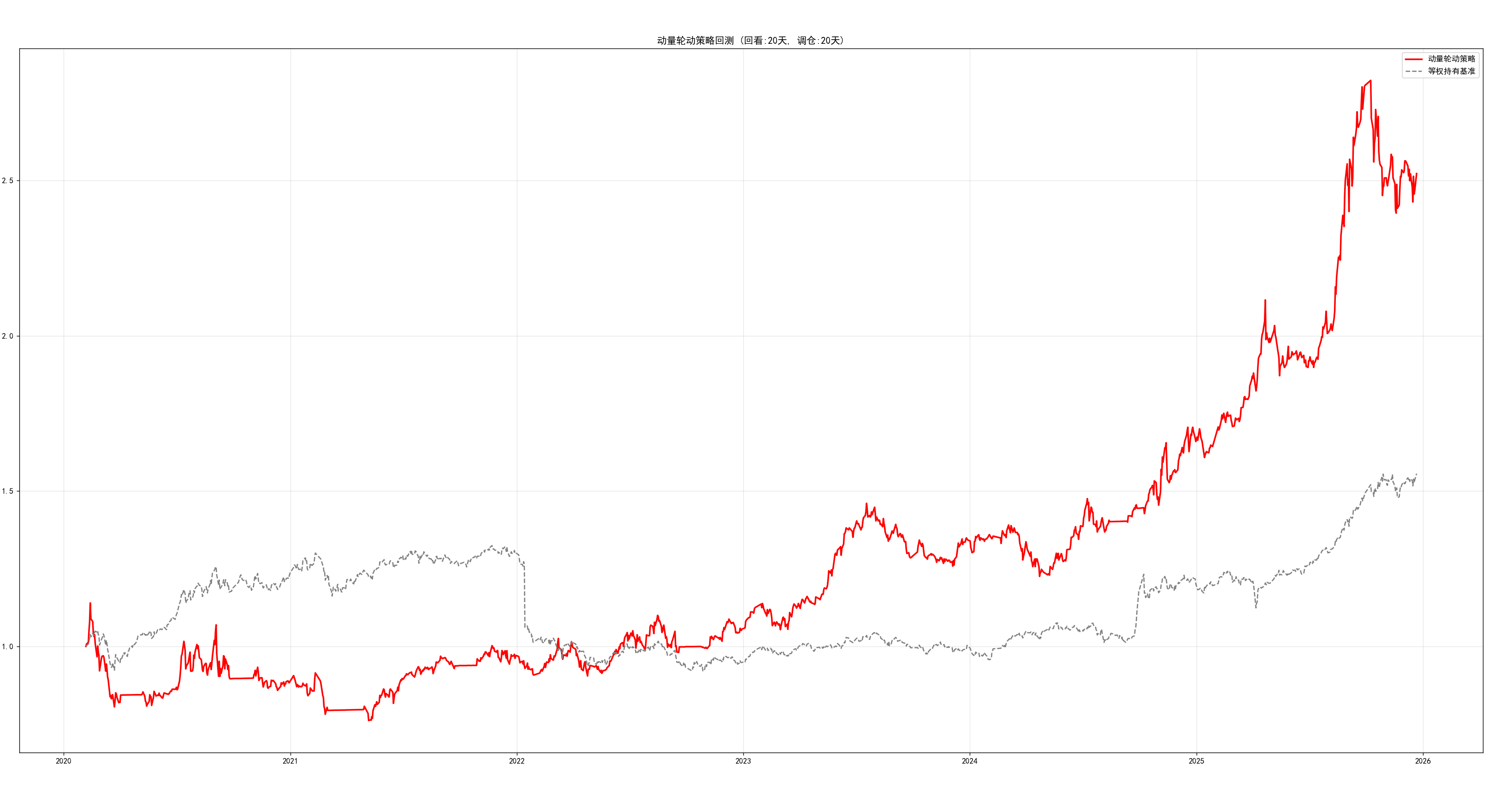

# 绘图

plt.figure(figsize=(12, 6))

plt.plot(results['策略净值'], label='动量轮动策略', color='red', linewidth=2)

plt.plot(results['等权基准'], label='等权持有基准', color='gray', linestyle='--')

plt.title(f'动量轮动策略回测 (回看:{LOOKBACK}天, 调仓:{REBALANCE_FREQ}天)')

plt.legend()

plt.grid(True, alpha=0.3)

plt.show()

回测结果

6. 总结与展望

通过这个 Python 量化看板,我们可以实现数据驱动的决策,一眼看清当前市场的“领头羊”是谁,有效规避由于主观偏好导致的“死守亏损标的”。

免责声明:本文内容仅供量化技术交流和编程学习,不构成任何投资建议。金融市场有风险,入市需谨慎。

版权声明: 本文首发于 指尖魔法屋-使用python实现动量量化策略监控面板(https://blog.thinkmoon.cn/post/991-%E4%BD%BF%E7%94%A8python%E5%AE%9E%E7%8E%B0%E5%8A%A8%E9%87%8F%E9%87%8F%E5%8C%96%E7%AD%96%E7%95%A5%E7%9B%91%E6%8E%A7%E9%9D%A2%E6%9D%BF/) 转载或引用必须申明原指尖魔法屋来源及源地址!